OG 16 din 2022, aprobată cu modificări prin Legea 370 din 2022, a introdus noi reguli privind calculul şi plata CASS în cazul oamenilor cu venituri extrasalariale din mai multe surse, aflaţi în situaţia următoare: de la una dintre firme au obţinut venituri extrasalariale cel puţin egale cu 18.000 de lei în 2023, dar mai mici decât 36.000 de lei, iar cumulate veniturile extrasalariale obţinute în 2023 sunt cel puţin egale cu 36.000 de lei, arată o analiză Economica.net pe baza Codului fiscal.

Situaţii noi reglementate de Codul fiscal începând cu veniturile încasate în anul 2023:

I persoana fizică nu are contract individual de muncă (CIM), ci doar venituri extrasalariale din mai multe surse/categorii de venit. La una dintre firmele cu care colaborează, persoana fizică încasează venituri extrasalariale anuale cel puţin egale cu 18.000 de lei în 2023 (echivalentul a şase salarii minime pe economie, în vigoare în anul 2023), dar mai mici decât 36.000 de lei. În total, veniturile extrasalariale obţinute de persoana fizică din toate sursele, categoriile de venit sunt cel puţin egale cu 36.000 de lei în anul 2023.

A doua situaţie

Persoana fizică nu are CIM, ci doar venituri extrasalariale din mai multe surse/categorii de venit. La una dintre firmele cu care colaborează, persoana fizică încasează venituri extrasalariale anuale cel puţin egale cu 18.000 de lei în 2023, dar mai mici decât 72.000 de lei. În total, veniturile extrasalariale obţinute de persoana fizică din toate sursele, categoriile de venit sunt cel puţin egale cu 72.000 de lei în 2023.

A treia situaţie

Persoana fizică nu are CIM, ci doar venituri extrasalariale din mai multe surse/categorii de venit. La una dintre firmele cu care colaborează, persoana fizică încasează venituri extrasalariale anuale cel puţin egale cu 36.000 de lei, dar mai mici decât 72.000 de lei. În total, veniturile extrasalariale obţinute de persoana fizică din toate sursele, categoriile de venit sunt cel puţin egale cu 72.000 de lei în 2023.

Codul fiscal modificat prin OG 16/2022 şi Legea 370/2022 instituie din 2023 o procedură nouă de stabilire şi plată a CASS pentru oamenii aflaţi în situaţiile descrise mai sus. CASS trebuie achitată parţial de plătitorul de venit de la care încasează cel puţin 18.000 de lei în 2023, prin declaraţia 112, şi parţial de contribuabil, prin declaraţia unică, arată o analiză Economica.net pe baza Codului fiscal.

Exemplificăm şi completăm declaraţia unică pentru veniturile încasate în 2023 ca să arătăm cum plătiţi diferenţa de CASS datorată dacă vă aflaţi într-una dintre situaţiile antemenţionate de Economica.net

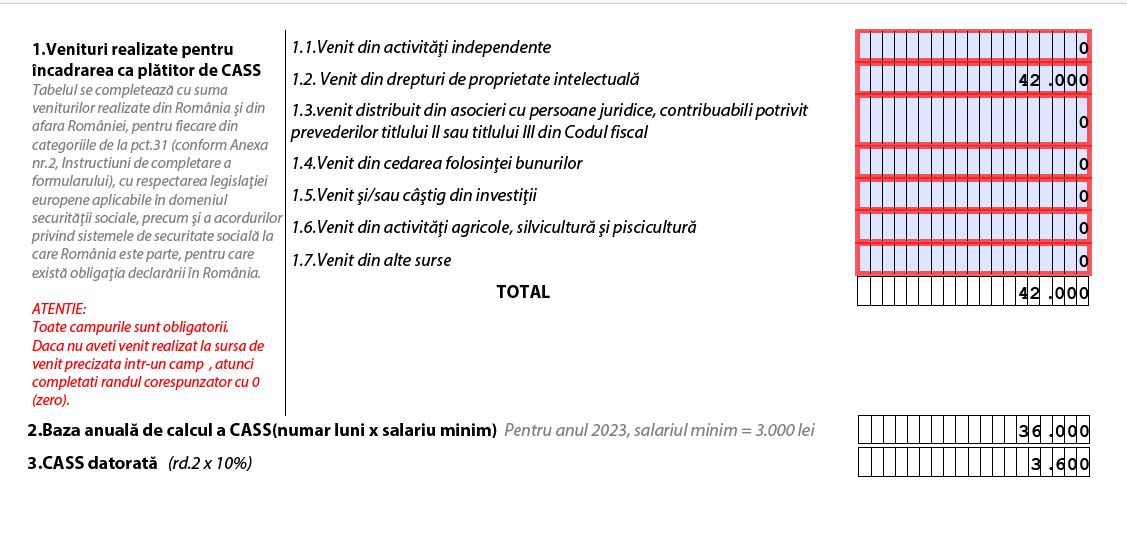

O persoana fizică nu a avut contract de muncă, ci doar venituri extrasalariale din drepturi de autor din mai multe surse în anul 2023. De la una dintre firmele cu care colaborează, persoana fizică a obţinut venit anual net de 25.000 de lei în 2023. Venitul net total cumulat din toate sursele de persoana fizică e de 42.000 de lei în 2023.

Firma de la care omul a obţinut venit net de 25.000 de lei a avut obligaţia să-i reţină şi să-i vireze CASS la ANAF în 2023.

Venitul net de 25.000 de lei se încadrează în primul plafon de venituri pentru că e cuprins între 18.000 de lei şi 36.000 de lei.

Le reamintim:

Salariul minim brut luat la referinţă în Codul fiscal pentru stabilirea plafoanelor privind încadrarea ca plătitor de CASS e 3.000 de lei. Pin urmare:

- primul plafon vizează venituri extrasalariale totale cuprinse între 18.000 de lei inclusiv şi 36.000 de lei exclusiv în anul 2023;

- al doilea plafon – venituri extrasalariale totale cuprinse între 36.000 de lei inclusiv şi 72.000 de lei exclusiv în anul 2023;

- al treilea plafon – venituri extrasalariale totale cel puţin egale cu 72.000 de lei în anul 2023.

Bazele de calcul pentru CASS aferente acestor plafoane în 2023 sunt:

- 18.000 de lei aferentă primului plafon de venituri,

- 36.000 de lei aferentă celui de-al doilea plafon de venituri,

- 72.000 de lei aferentă celui de-al treilea plafon de venituri.

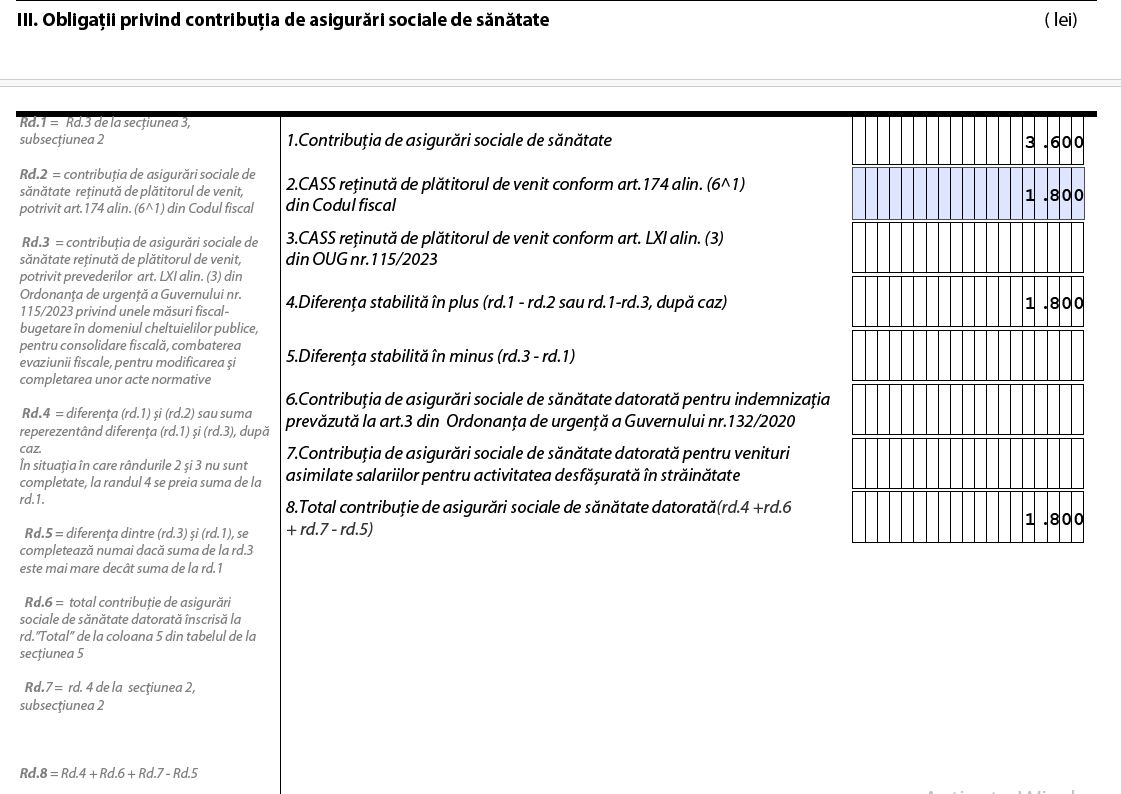

Firma din exemplul nostru a avut obligaţia să plătească CASS la baza de calcul aferentă primului plafon de venituri. CASS de 10% aplicată la baza de calcul de 18.000 de lei e 1.800 de lei.

Reţinem aşadar că CASS totală pe care firma din exemplu a avut obligaţia să o reţină pentru venitul net total de 25.000 de lei acordat în 2023 e 1.800 de lei. Lunar, timp de şase luni, firma ar fi trebuit să reţină şi să plătească CASS de 300 de lei, prin D112, la ANAF, reiese din analiza Economica.net asupra Codului fiscal.

Separat, şi contribuabilul are obligaţia să calculeze care e CASS datorată la Fisc, pentru că venitul său total din 2023 din toate sursele e într-un plafon diferit faţă de cel pentru care firma i-a reţinut şi plătit deja contribuaţia, conform analizei Economica.net.

Venitul net total cumulat din toate sursele de persoana fizică din exemplul nostru e de 42.000 de lei. Acest venit se încadrează în cel de-al doilea plafon de venituri, pentru că e cuprins între 36.000 de lei inclusiv şi 72.000 de lei exclusiv în anul 2023.

CASS datorată de persoana fizică pentru toate veniturile extrasalariale din 2023 se obţine prin aplicarea cotei CASS de 10% asupra bazei de calcul aferente celui de-al doilea plafon în care am arătat deja că se încadrează venitul său total cumulat din toate sursele în anul 2023.

CASS datorată de contribuabil e 3.600 de lei, valoare rezultată din aplicarea cotei de 10% asupra bazei de calcul de 36.000 de lei.

Atenţie! CASS datorată de contribuabil nu e şi cea pe care o va plăti acesta. Persoana fizică va achita la ANAF CASS obţinută ca diferenţă între CASS totală datorată (3.600 de lei) şi CASS plătită deja de firmă (1.800 de lei), arată analiza Economica.net asupra Codului fiscal.

Această diferenţă de 1.800 de lei va fi evidenţiată de contribuabil şi plătită prin declaraţia unică.

Termenul-limită până la care persoana fizică aflată în această situaţie va putea trimite declaraţia unică la Fisc şi va putea plăti CASS pentru veniturile încasate în 2023, fără penalităţi, e 25 mai 2024.

Model de completare a declaraţiei unice

Formularul pdf inteligent al declaraţiei unice (DU) folosit pentru definitivarea veniturilor extrasalariale realizate de persoanele fizice în anul 2023 şi pentru estimarea celor care vor fi realizate în 2024 e reglementat prin Ordinul preşedintelui ANAF 6/2024 şi poate fi descărcat de la acest link, accesând soft A actualizat la 10 ianuarie 2024.

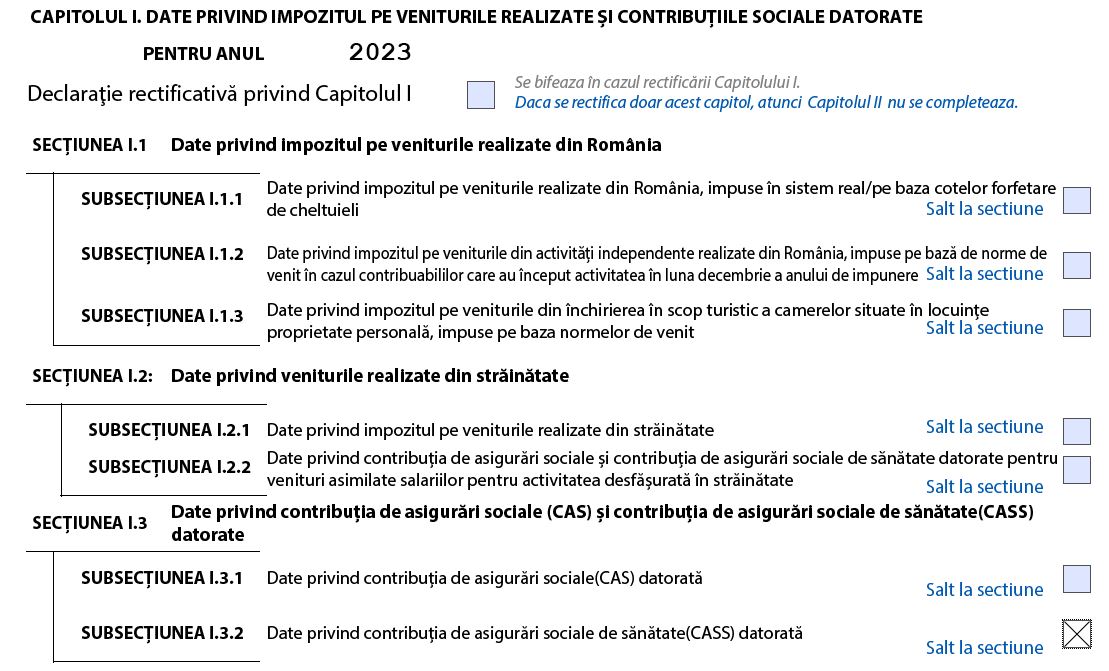

Vă interesează capitolul I.

Bifaţi subsecţiunea I.3.2 – date privind CASS datorată.

Veţi fi direcţionat aici. Am completat cu datele folosite în exemplul analizat în articol.

- Declaraţie completată de Economica.net cu titlu de exemplu (anterior acestei subsecţiuni veţi bifa plafonul în care se încadrează venitul obţinut în 2023. În exemplul analizat, am bifat „venituri între 12 salarii minime brute inclusiv şi 24 salarii minime brute”.

Ulterior veţi fi direcţionat aici:

În dreptul rândului al doilea veţi scrie valoarea CASS reţinută deja de firmă pentru venitul din 2023, în acord cu dispoziţiile articolului 174 alineatul 6^1 din Codul fiscal.

Diferenţa pe care o are de plătit persoana din exemplul analizat e 1.800 de lei şi e evidenţiată la rândul 8. Această sumă va putea fi achitată la ANAF până la 25 mai 2024.

- Declaraţie completată de Economica.net cu titlu de exemplu

Persoanele fizice care se autentifică în Spaţiul Privat Virtual cu numele, parola şi codul de autentificare de unică folosinţă ca să trimită declaraţia unică (DU) la Fisc pot semna formularul inteligent al DU cu semnătură simplă, nu au nevoie de semnătură digitală calificată, conform răspunsului primit de Economica.net de la ANAF.

După completare, salvaţi documentul pdf, validaţi formularul inteligent al declaraţiei unice şi trimiteţi documentul la ANAF prin SPV. Ulterior veţi primi mesaj cu indexul de încărcare a declaraţiei la ANAF. Veţi verifica pe site-ul ANAF dacă formularul a fost validat, folosind indexul primit pe email.

Temei juridic

Prevederi în vigoare pentru veniturile realizate în 2023. Atenţie! Pentru veniturile obţinute în 2024 sunt în vigoare alte prevederi despre care voi publica text distinct.

Articolul 174 din Codul fiscal

(5) Pentru persoanele fizice care realizează venituri din drepturi de proprietate intelectuală, din activităţi independente în baza contractelor de activitate sportivă, din arendă, din asocieri cu persoane juridice contribuabili potrivit titlurilor II sau III, pentru care impozitul se reţine la sursă, obţinut de la un singur plătitor de venit, iar nivelul net sau brut, după caz, estimat al acestor venituri, pentru anul curent, este cel puţin egal cu 6 salarii minime brute pe ţară în vigoare în anul pentru care se datorează contribuţia, plătitorul de venit are obligaţia să calculeze la o bază de calcul stabilită potrivit art. 170 alin. (4), să reţină şi să plătească contribuţia de asigurări sociale de sănătate, precum şi să depună declaraţia menţionată la art. 147 alin. (1). Declaraţia se depune până la data de 25 inclusiv a lunii următoare celei pentru care se plătesc veniturile. În contractul încheiat între părţi se desemnează plătitorul de venit în vederea calculării, reţinerii şi plăţii contribuţiei prin reţinere la sursă, în anul în curs. Nivelul contribuţiei calculate şi reţinute la fiecare plată de către plătitorul de venit este cel stabilit de părţi, până la concurenţa contribuţiei anuale datorate. Plătitorii de venituri din drepturi de proprietate intelectuală sau din activităţi independente în baza contractelor de activitate sportivă, care au obligaţia calculării, reţinerii, plăţii şi declarării contribuţiei de asigurări sociale de sănătate, sunt cei prevăzuţi la art. 72 alin. (2) şi art. 68^1 alin. (2).

(6) În situaţia în care veniturile prevăzute la alin. (5) sunt realizate din mai multe surse şi/sau categorii de venituri, iar veniturile nete, brute sau impozabile, după caz, estimate a se realiza de la cel puţin un plătitor de venit sunt egale sau mai mari decât nivelul a 6 salarii minime brute pe ţară în vigoare în anul pentru care se datorează contribuţia, contribuabilul desemnează, prin contractul încheiat între părţi, plătitorul de venit de la care venitul realizat este cel puţin egal cu 6 salarii minime brute pe ţară şi care are obligaţia să calculeze la o bază de calcul stabilită potrivit art. 170 alin. (4), să reţină, să plătească şi să declare contribuţia pentru anul în curs. Plătitorul de venit desemnat depune declaraţia menţionată la art. 147 alin. (1) până la data de 25 inclusiv a lunii următoare celei pentru care se plătesc veniturile. Nivelul contribuţiei calculate şi reţinute la fiecare plată de către plătitorul de venit este cel stabilit de părţi, până la concurenţa contribuţiei datorate.

(6^1) Contribuabilii care realizează venituri din drepturi de proprietate intelectuală, din activităţi independente în baza contractelor de activitate sportivă, din arendă, din asocieri cu persoane juridice contribuabili potrivit titlurilor II sau III, pentru care s-au aplicat prevederile alin. (6), contribuţia reţinută de către plătitorul de venit fiind aferentă unei baze de calcul mai mici decât nivelul a 12 sau 24 de salarii minime brute pe ţară, iar nivelul venitului net sau brut, după caz, cumulat realizat este cel puţin egal cu 12, respectiv 24 de salarii minime brute pe ţară, au obligaţia depunerii declaraţiei prevăzute la alineatul (3^1), în vederea stabilirii contribuţiei de asigurări sociale de sănătate aferente unei baze de calcul egale cu nivelul a 12, respectiv 24 de salarii minime brute pe ţară în vigoare în anul pentru care se datorează contribuţia. În acest caz, contribuţia reţinută de către plătitorul de venit este luată în calcul la stabilirea contribuţiei de asigurări sociale de sănătate datorate de către respectivii contribuabili.

(6^2) În situaţia prevăzută la alineatul (6^1), plătitorii de venituri eliberează la solicitarea contribuabililor care au obligaţia depunerii declaraţiei unice privind impozitul pe venit şi contribuţiile sociale datorate de persoanele fizice, prevăzută la art. 122, o informare cu privire la nivelul contribuţiei de asigurări sociale de sănătate reţinute la sursă.

(7) Prevederile alin. (5) şi (6) nu se aplică în cazul în care nivelul venitului net din drepturi de proprietate intelectuală, al venitului brut în baza contractelor de activitate sportivă, al venitului impozabil din arendă sau al venitului net din asocieri cu persoane juridice contribuabili potrivit titlului II sau III, pentru care impozitul se reţine la sursă, estimat a se realiza pe fiecare sursă şi/sau categorie de venit, este sub nivelul a 6 salarii minime brute pe ţară în vigoare în anul pentru care se datorează contribuţia, dar nivelul venitului cumulat este cel puţin egal cu 6 salarii minime brute pe ţară. În această situaţie, contribuabilul are obligaţia depunerii declaraţiei prevăzute la alin. (3) la termenele şi în condiţiile stabilite.